收购

人才咨询公司Sinecure收购招聘服务公司Strategy Source,巩固整体人才解决方案的市场地位

以技术为动力的人才咨询公司Sinecure宣布收购招聘服务公司Strategy Source,以加强其作为唯一一家将人工智能的力量与经验丰富的顾问的个人魅力相结合的人才公司的独特市场地位。通过此次收购,Strategy Source凭借其在非C级招聘、招聘流程外包(RPO)和应急服务方面的专长,为Sinecure的服务带来了新的能力。此外,Strategy Source专注于中高级管理职位,与Sinecure现有的高管寻聘业务高度互补。

“Sinecure首席执行官Joel Wright表示:"我们的愿景是用世界上最优秀的人才为世界上业绩最好的公司加油助力,收购Strategy Source是我们实现这一愿景之路上的下一个里程碑。“将扩展的服务水平与人工智能和大型语言模型(LLM)系统相结合,加强了我们的搜索、咨询和顾问资源,确保我们的客户能够获得全面的人才解决方案,满足他们的需求,应对人才战略各个方面的挑战。

“Strategy Source首席执行官Laura Lasiter表示:"与Sinecure的合作使我们能够利用其创新的人工智能解决方案和全球影响力,提高我们满足客户复杂需求和期望的能力。“我们在技术、媒体和营销服务领域的专业知识为我们提供了新的客户接触点。我们致力于实现 Sinecure 的愿景,建立一个全面的解决方案,为人才行业的人才招聘设立新的标准。

Sinecure的客户、精品猎头公司Ventikos Associates的创始人兼负责人Christa Ventikos补充说:"我很荣幸能与战略资源公司的Laura Lasiter合作,Sinecure认识到她和她的团队带来的巨大价值也就不足为奇了。她接着说:"此举证明了Strategy Source的杰出贡献和领导能力,现在有了Sinecure的技术和支持,我相信他们将在新的篇章中取得更大的成就,推动更多的成功。

战略资源公司将隶属于新近成立的部门Sinecure Recruitment Services,由Lasiter女士担任执行副总裁。新集团将继续专注于现有的服务和领域,同时还将通过产品创新和定制来实现服务的多样化。除了他们的专业知识,战略资源团队还带来了另一份客户名单,其中包括The Trade Desk、Dotdash Meredith、Magnite、the Interactive Advertising Bureau、VideoAmp和Quantcast,以及几家独立代理公司和主要的代理控股公司。

Sinecure 收购 Strategy Source 标志着该公司今年在招聘服务领域的第二次战略收购,第一次收购是 Grace Blue,一家专门从事领导力和 C 端人才的全球猎头公司。这两项收购对于表明 Sinecure 致力于创建以人工智能软件为基础的高度个性化服务为特色的独特模式至关重要。交易的财务条款未披露。

关于 Sinecure

Sinecure 是一家为那些深知人才是竞争优势的领导者提供突破性人才服务的公司。我们的控股公司独一无二,通过全资拥有的全套产品和服务,将人工智能的力量与值得信赖的顾问的关怀和洞察力相结合,提供全面的人才解决方案。这包括我们的人工智能技术平台 Sinecure.ai,以及招聘服务公司 Grace Blue 和 Strategy Source。我们在全球拥有超过75家客户和合作伙伴,他们信任Sinecure,相信Sinecure能为他们带来与众不同的技术机遇,同时在他们投资于最重要的资产--人才时,Sinecure能确保他们获得真实世界的体验。

关于Strategy Source

Strategy Source是一家招聘服务公司,对 “人才空间 ”有着深刻的理解,擅长提供量身定制的结果,以适应不断变化的组织需求和行业动态。自2005年以来,战略资源公司一直以定制搜索解决方案和填补人才缺口的战略方法而闻名,帮助企业实现指数级扩张和文化调整。

收购

Phenom收购人力资源技术公司Tydy,以推进卓越的入职和人才体验

Phenom宣布收购人力资源技术公司Tydy,Tydy致力于为员工提供从聘用到退休的入职前和入职体验。这是对智能人才体验平台组合的第五次收购和补充,加强了Phenom的愿景,即缩短员工提高生产力的时间,同时为人力资源从业者创造高效的体验,所有这一切都通过一个平台实现。

现在,Phenom 平台在入职方面进一步加强了候选人与员工体验解决方案之间的联系,以创造从发现工作到员工离职的端到端人才体验。这种简化的体验解决了人才招聘和人才管理团队的一个关键需求,即在员工入职前完成必要的操作步骤、验证和文档记录--传统上这些都是在不同的系统中进行的。这不仅缩短了提高工作效率的时间,还为新员工创造了快速、透明和简便的体验,产生了持久的积极影响。

Tydy 成立于 2019 年,已被 30 多个国家的公司采用,它将工具、流程和人员连接起来,为每个用户生成无缝、高效和个性化的工作流程。一些全球最大的品牌使用 Tydy 的员工数据平台(EDP)来减少人力资源、IT 和运营团队的人工工作量,通过自动化轻松实现合规性,并减少员工入职所需的时间。

Tydy EDP 的全部功能将直接通过 Phenom 的平台提供,为人力资源从业人员提供一个通用的用户界面,满足他们在人才招聘、入职和人才管理方面的需求。Phenom 平台引入的新功能和增强功能将支持关键用例,包括:

新员工入职前培训和入职培训

合规检查和审批协调

背景调查集成

文档收集、验证和提交

配置和 IT 资产收集触发器

启动薪资

离职

"Fosway集团首席执行官David Wilson说:"收购Tydy并将入职前培训和入职培训纳入其智能人才体验平台,是Phenom的一个自然进步,它将人才招聘成长和发展过程中的一个关键部分整合到了一个全面的解决方案中。"人力资源技术行业的整合正在继续加速,此次收购证明了Phenom的持续成功和增长,以及其专注于为客户提供无缝端到端体验的理念。"

"Phenom 公司首席执行官兼联合创始人 Mahe Bayireddi 说:"入职培训是人才历程中的关键时刻,应聘者在这里成为员工,而人才领导者也可以在这里帮助他们取得成功。Phenom 首席执行官兼联合创始人 Mahe Bayireddi 说:"在这里,人们会留下第一印象,每次互动都有可能产生持久的影响。有了 Tydy 的加入,我们将为这一美好体验做好准备,让企业从一开始就能确保员工的工作效率。

Tydy的团队将过渡到Phenom,其中包括联合创始人Kiran Menon、Nikhil Gurjer和Gaurabh Mathure--他们创办Tydy的初衷是彻底重新定义人力资源的工作流程。

"Tydy 的首席执行官兼联合创始人 Menon 说:"自 Tydy 成立以来,我们一直希望每个人的工作都能顺畅地进行。"我们意识到,通过将基于角色的细分、集成、自动化和智能化整合到一个解决方案中,有机会彻底改变入职体验和复杂的人力资源运作。我们相信,Tydy 的技术和工作流程将成为 Phenom 提供业内最佳招聘、增长和保留结果的整体方法的关键部分。

在 Phenom 收购 Tydy 之前,Phenom 在 4 月份的 IAMPHENOM 2024 大会上宣布了一大波人力资源技术创新。在年会上,公司发布了人才体验引擎、X+ Agents、针对人才领导者和人才营销者的独特平台体验,以及针对人才招聘和人才管理团队的多项创新。

有了 Phenom,求职者能更快地找到并选择合适的工作,员工能发展自己的技能并不断进步,招聘人员能提高工作效率,人才营销人员能以极高的效率开展工作,人才领导者能优化招聘流程,管理者能建立表现更出色的团队,人力资源部门能使员工的发展与公司目标保持一致,HRIT 能轻松整合现有的人力资源技术,创建一个整体的基础设施。

关于Phenom

Phenom 是一家以目标为导向的公司,为全球企业提供人工智能驱动的人才体验。雇主们正在利用 Phenom 更快地招聘员工,充分发挥他们的潜能,并更长久地留住他们。

Phenom 智能人才体验平台将求职者、员工、招聘人员、招聘经理、人力资源部门和人力资源信息系统无缝连接在一起,通过 Phenom Career Site、Chatbot、CMS、CRM、AI Scheduling、One-Way Interviews、Campaigns、University Recruiting、Talent Marketplace、Career Pathing、Gigs、Mentoring 和 Referrals 等创新产品,为 500 多家不同的全球性企业提供服务。

收购

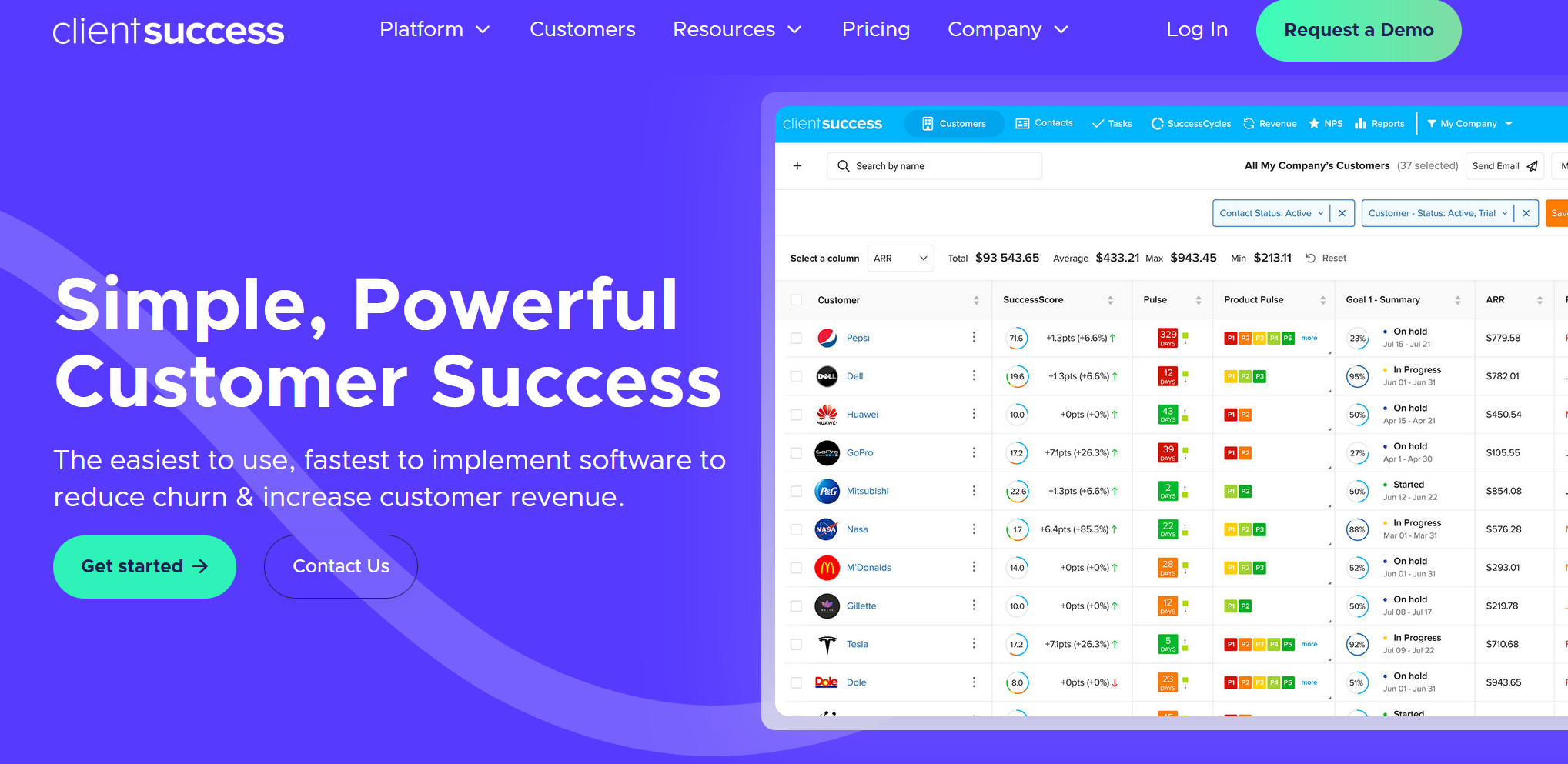

客户成功平台提供商Clientsuccess收购客户入职和实施平台提供商Baton,以提供一流的入职和实施解决方案

客户成功公司ClientSuccess宣布收购Baton公司,Baton公司是一个现代化的客户入职和实施平台,旨在为客户入职提供快速、可扩展的解决方案,简化以客户为中心的项目,提高客户参与度。此次收购进一步加快了 ClientSuccess 致力于提供无与伦比的客户入职和实施解决方案的步伐,该解决方案既可以作为独立的解决方案,也可以作为我们领先的客户成功平台中的完全集成产品。

在当前工具整合日益普遍的市场中,ClientSuccess 致力于扩大我们的能力,提供全面的解决方案,满足客户不断变化的需求。公司之前于 2023 年 11 月收购了 Status,增强了入职管理能力,并获得了客户压倒性的积极反馈。对 Baton 的收购使公司现在就能提供这些功能,加快路线图,为客户和潜在客户提供了直接价值。

Baton的创新软件通过实现工作流程自动化、与客户更深入的合作以及加快实现价值的时间,改变了客户入职和实施过程。它使团队能够:

入职工作流程标准化: 项目模板可确保不同项目的一致性,为内部利益相关者和外部客户提供无缝体验。

加快价值实现时间: 实时任务级报告有助于自始至终的日常改进和自动化,使团队能够专注于高效、快速地交付成果。

实现可扩展性: 与电子表格和传统项目管理工具不同,Baton 将项目、资源和客户管理整合到单一平台中,为不断发展壮大的企业提供可扩展的解决方案。

将Baton整合到ClientSuccess平台是一个令人兴奋的机会,可以在整个客户旅程中提供更好的客户体验。客户将受益于更全面的解决方案,该解决方案旨在简化工作流程并加快实现价值的时间,完全符合公司提供非凡客户体验、高客户保留率和显著收入增长的使命。

"ClientSuccess 创始人兼首席执行官 Dave Blake 表示:"我们的客户已经证实,他们希望有一个统一的解决方案来管理他们的整个售后体验,而不是在几个孤立的工具之间跳来跳去。"通过这一举措,我们将在这一领域加倍努力,将 Baton 添加到我们为客户提供的解决方案套件中。我们非常欢迎 Baton 的客户,并致力于确保 Baton 继续成为领先的独立客户入职和实施解决方案。同时,我们期待着将Baton的强大功能完全整合到ClientSuccess平台中,为我们的客户提供管理客户关系的一体化解决方案--从入职到整个客户旅程。

关于ClientSuccess

ClientSuccess, Inc.是客户成功平台,帮助中型市场和中小企业B2B SaaS公司主动管理客户旅程、衡量客户健康状况并最大限度地提高客户保留率和增长。我们的平台以其简单有效而著称,可提供卓越的用户体验,并在客户成功领域以最快的速度实现价值。

关于Baton

Baton是一个创新的客户入职和实施平台,旨在加快客户入职速度、提高客户参与度并简化实施流程。Baton帮助企业实现工作流程标准化,加快价值实现时间,并有效扩展运营规模,是成长型企业的宝贵工具。

收购

自由职业者在线市场freelance.ca收购自由职业者平台Workhoppers,巩固其市场地位

加拿大新兴的专业自由职业者在线市场 freelance.ca 宣布成功收购加拿大自由职业者平台 Workhoppers。这一战略性收购巩固了 freelance.ca 在加拿大市场的地位,并扩大了其为全国自由职业者和企业提供的服务组合。

Workhoppers 成立于 2012 年,已成为灵活工作和项目安排的平台。通过将 Workhoppers 纳入其运营,freelance.ca 加强了其平台,为自由职业者和企业提供了优质的资源和机会。此次收购将大大增强用户可获得的服务和机会,使 freelance.ca 成为满足加拿大所有自由职业者需求的首选平台。

"freelance.ca 首席执行官Simon Gravel说:"我们很高兴收购 Workhoppers,并坚信这对所有相关方都是一个双赢的局面。"这一发展旨在确立我们在加拿大自由职业者市场的领导地位,并将使我们能够在今年年底之前平均每天为我们日益壮大的社区提供 100 个新项目。

"收购 Workhoppers 是一项战略决策,是我们对加拿大自由职业者市场的承诺,也是对增长和市场领导地位的承诺。我们认识到我们两家公司之间的协同效应和加速增长的潜力,"Gravel 先生补充说。

此次收购加速了 freelance.ca 的使命,即为自由职业者和企业拓展和创建一个领先的平台。通过利用 Workhoppers 的优势,该平台将为其用户带来许多好处,例如可以接触到更多的项目,以及为加拿大企业提供更多熟练的自由职业者。这使他们能够更高效地找到满足其特定需求的合适人才,从而为所有用户带来更多机会和成功。

"我们很高兴能加入 freelance 大家庭。我喜欢 freelance.ca 团队、他们对未来的愿景以及他们在欧洲非常成功的模式,"Workhoppers 的联合创始人 Linda Singer 说。"Singer补充说:"随着freelance.ca团队将其网络扩展到加拿大和世界其他地区,Workhoppers社区将从该团队的持续发展中受益。

"Workhoppers的联合创始人Vera Gavizon表示:"此次收购将为Workhoppers提供必要的资源,使其不仅能有效地服务于自由职业者社区,还能服务于希望雇佣自由职业者的企业。

通过此次收购,freelance.ca 不仅展示了其在市场中发展的决心,同时也展示了其在市场中投资的决心。公司将引领加拿大的自由职业行业,为自由职业者和企业提供顶级服务。

关于 freelance.ca

freelance.ca是一家新兴的领先企业,为加拿大各地的企业与优秀的自由职业者牵线搭桥。作为一个更大的全球网络的最新延伸,他们通过将高技能的自由职业者与需要丰富经验和专业知识的项目相匹配,不断使自己脱颖而出。该平台确保为自由职业者和公司提供无缝、高效的体验。

关于 Workhoppers

Workhoppers是一家领先的自由职业平台,它将技术熟练的专业人士与需要其专业技能的企业联系起来。Workhoppers以其友好的用户界面和强大的服务而闻名,一直是自由职业者社区中值得信赖的名字。Workhoppers 采用独特的匹配算法,将企业与合适的专业人士联系起来,提供临时、自由职业、兼职和在家工作等职位,为企业提供灵活性,节省时间和金钱。

收购

【美国】猎头和人力资本管理公司ZRG获得1.2亿美元债务融资

总部位于新泽西州罗谢尔公园的人才咨询公司 ZRG 获得了 1.2 亿美元的债务融资。支持者包括 Main Street Capital Corporation 及其关联公司。

公司打算利用这笔资金加快发展步伐,增强为全球客户提供人才解决方案的能力。

"ZRG 首席执行官 Larry Hartmann 说:"现在是收购利基人才咨询和管理业务、增强我们在猎头、临时、RPO 和咨询方面的能力的大好时机。"来自 Main Street Capital 的这笔额外融资,加上我们最近与一个投资者财团进行的股权融资,为我们实现战略目标奠定了坚实的基础。

在宣布债务融资之前,由 Timber Bay Partners 牵头的新老投资者财团于 2023 年 1 月筹集了增长资本。股权融资由私募股权公司 RFE Investment Partners 管理,该公司是 ZRG 的主要财务赞助商。

"RFE 的负责说:"我们很高兴能与 Main Street Capital 合作,因为这次战略性债务再融资将为 ZRG 提供更大的财务灵活性和更强大的资产负债表,同时也是执行公司长期发展计划的催化剂。

ZRG 今年迄今为止的收购包括英国的 Ignata Finance Group 和辛辛那提的猎头公司 Wiser Partners。

在首席执行官拉里-哈特曼(Larry Hartmann)的领导下,ZRG 是一家全球搜索和人才咨询公司,在五大洲设有 30 多个办事处,为客户的人才问题提供人才解决方案。其核心业务包括基于数据的高管寻聘,重点关注全球高级领导人才。公司的按需(临时)人才服务套件有助于填补空缺职位,并通过专业人才解决基于项目的工作。公司的咨询和顾问解决方案侧重于 "文化契合"、战略调整、辅导和销售优化等关键问题。

公司的数字 Zi 平台将人才情报、候选人洞察力和流程改进结合在一起,以更快的速度提供高管寻聘服务,并取得可靠的结果。

收购

人员配置和招聘软件Bullhorn收购AI招聘工具提供商Textkernel,加速AI战略

人员配置和招聘软件Bullhorn 收购了外包人工智能解决方案提供商 Textkernel。Textkernel总部位于阿姆斯特丹,为全球2000多家客户提供服务,其中包括全球前10大人才派遣机构中的8家以及财富500强企业。作为人才派遣和招聘行业值得信赖的长期合作伙伴,Textkernel 和 Bullhorn 有着共同的重要战略目标:让招聘人员能够面向未来进行数字化业务转型,并在行业中最大限度地利用人工智能。此次收购加速了我们的人工智能战略,并推进了我们为企业提供动力,让世界运转起来的使命。

在当今竞争激烈的环境中,企业面临着人才和职位短缺的问题,迫切需要顶尖人才迅速填补新职位。此外,正如 Art Papas 在波士顿 Engage 2024 大会上的主题演讲中所分享的,客户需要 S.E.A.(具体、庞大、可操作)的数据来实现人工智能的全部潜力。因此,Textkernel 的加入在我们的战略中发挥了关键作用。Textkernel 的解析技术首屈一指,对我们的人工智能战略至关重要。

他们的匹配技术已被世界上一些最大的企业用于人事和人才招聘。Textkernel 的劳动力市场洞察解决方案促进了代理公司的业务发展和增长战略,这在当前的就业短缺市场上是一个关键杠杆。Textkernel 与 Bullhorn 的结合将极大地帮助企业解决人才采购方面的难题,并赢得新业务。收购 Textkernel 将大大加速我们的人工智能战略,并开启我们为客户提供解决方案的新篇章。

外包人工智能是 Bullhorn 的战略重点

全球人才派遣行业的收入已超过 6000 亿美元。预计到 2024 年,该行业的增长速度将有所加快,此次收购为Bullhorn 利用人工智能的全部潜力造福客户和整个行业迈出了重要一步。正如公司在 2024 年波士顿 Engage 大会上与客户分享的创新愿景一样,人工智能采购是 Bullhorn 的一个巨大投资领域,我们非常高兴能与 Textkernel 一起踏上这一征程。

我们向首席执行官 Gerard Mulder、首席运营官 Guus Meijer 以及 Textkernel 的整个领导团队表示祝贺,并欢迎 Textkernel 团队加入 Bullhorn 大家庭。这次收购对我们来说是向前迈出的重要一步,我们致力于最大限度地发挥其潜力,使我们的客户受益。当我们把目光投向未来时,我对合并我们的团队以及我们共同致力于推进人工智能在人才采购领域的应用所产生的有影响力的解决方案感到乐观。

关于Bullhorn

Bullhorn是全球人才派遣行业软件的领导者。超过10,000家公司依靠Bullhorn的云平台自始至终支持其人员招聘流程。Bullhorn 总部位于波士顿,在世界各地设有办事处,由创始人领导,全球员工近 1,500 人。

收购

高管薪酬和领导力咨询公司Pearl Meyer收购咨询公司Blake Street Group

高管薪酬和领导力咨询公司Pearl Meyer宣布收购 Blake Street Group (BSG),这是一家为私募股权公司及其投资组合公司提供人力资本尽职调查、组织准备和领导力发展的精品咨询公司。

"Pearl Meyer 首席执行官 Beth Florin 表示:"随着我们与私募股权投资公司合作的增加,Blake Street Group 在这一领域独特的领导力专业知识给我们留下了深刻印象,他们之前在私募股权投资公司和运营公司任职的经验为我们提供了参考。"Pearl Meyer首席执行官Beth Florin表示:"将BSG的产品加入Pearl Meyer全面的领导力和薪酬咨询组合,进一步增强了我们帮助客户在不同发展阶段加速增长和降低人力资本风险的能力。

Blake Street Group 是私募股权交易团队和投资组合公司管理团队的重要合作伙伴,帮助确保与潜在交易的投资理念保持一致。作为投资或收购决策的一部分,投资者会求助于 BSG 对高管和组织进行交易前调查。首席执行官聘请 BSG 评估和培养关键职位的候选人,或对其组织进行定位,以提高绩效。

"BSG 的产品和方法与 Pearl Meyer 以战略为导向的薪酬和领导力咨询服务非常吻合,"BSG 董事总经理 Andy Rourke 说。"两者都能为客户创造价值,而且我们对帮助企业建立、发展和奖励优秀领导团队以推动长期成功有着共同的理解。

通过这项新的合并服务,Pearl Meyer 将通过统一的领导力和薪酬咨询服务为 PE 投资者和管理层创造价值,帮助推动投资和所有权生命周期各个阶段的成功。这些阶段包括交易前尽职调查、投资者所有权、退出事件以及向上市公司过渡。

"我们的核心专长是为 PE 公司和管理团队提供建议,从人力资本的角度推动价值和评估风险,"Rourke 继续说道。"由于我们希望进一步扩大和加强我们的生命周期服务,Pearl Meyer 的领导力和薪酬咨询团队是我们服务的理想补充。

关于Pearl Meyer

Pearl Meyer 是董事会和高级管理层的主要顾问,帮助企业建立、发展和奖励优秀的领导团队,从而推动长期成功。我们以战略为导向的薪酬和领导力咨询服务通过解决人员与结果之间的关键联系,成为创造价值和竞争优势的强大催化剂。我们的客户处于行业前沿,既有新兴的高增长、非营利和私营组织,也有财富 500 强企业。

关于Blake Street Group

Blake Street Group 专注于人力资本尽职调查、组织准备以及领导力发展和调整。BSG 的成立源于对一个简单模式的认识:能够创造非凡业绩的公司都是通过选择和培养优秀人才来实现的。15 年来,BSG 一直致力于帮助投资者和公司通过人才取得非凡的成果。

收购

全球员工福利和参与公司Pluxee收购西班牙员工福利数字企业Cobee

全球员工福利与参与领域的企业Pluxee宣布已签署协议收购西班牙员工福利数字原生企业 Cobee 100%的股份。通过此次收购,Pluxee 将实现其战略增长计划中目标明确、纪律严明的并购战略的第一个里程碑。 该交易尚需西班牙监管机构的批准。

Cobee 是一家快速增长的西班牙员工福利公司,业务已扩展到葡萄牙和墨西哥。公司为 1,500 多家客户和 100,000 多名员工提供广泛的多种福利,其中包括餐券、培训、健康和人寿保险、身体健康和员工折扣等 12 种产品。Cobee 的一流模块化技术是取得这一成功的关键,自 2019 年推出以来实现了指数级增长。预计在 2024 财年,公司将实现年同比+100%的有机增长。Cobee 的强大潜力很早就得到了认可,公司在全球最大的金融科技竞赛 BBVA's Open Talent 2019 中获得了第一名。

Pluxee 拥有超过 33 万名员工消费者,是西班牙员工福利和参与市场的企业。Pluxee 和 Cobee 的人才、能力和技术相结合,将在西班牙和墨西哥创造出最完整、最具竞争力和吸引力的解决方案,拓宽集团现有的福利产品,并在全球范围内增强其技术能力。

鉴于 Cobee 的高增长态势,预计第一年对 Pluxee 的经常性息税折旧摊销前利润(EBITDA)和自由现金流不会产生影响,第二年将增加经常性息税折旧摊销前利润率和净收入,强劲的收入增长和运营协同效应将推动利润率的快速提高。预计交易资金将全部来自现有财务资源,对杠杆率的影响有限。

Pluxee 首席执行官 Aurélien Sonet 评论说:"收购 Cobee 对 Pluxee 来说是一个重要的里程碑,将加强集团在西班牙不断增长且渗透不足的员工福利市场的地位。Cobee 自成立以来的表现给我们留下了深刻印象,它以消费者为中心,提供多种福利和一流的技术,我们将利用这些优势释放我们客户(包括中小企业)的潜力。

我们期待着 Cobee 团队的加入。联合创始人兼首席执行官 Borja Aranguren 和联合创始人兼首席销售官 Ignacio Travesí 是志同道合的企业家,他们与我们有着共同的抱负,即充分发挥员工福利市场的潜力。Cobee 的团队展示了强大的技术专长和强劲的业务动力。我相信,通过将他们与 Pluxee 的高绩效团队相结合,我们将加速我们的增长轨迹,并为我们的客户、消费者、商家和合作伙伴提供独特的主张。

关于 Pluxee

Pluxee 是一家全球性的员工福利和参与公司,业务遍及 31 个国家。Pluxee在膳食与食品、福利、生活方式、奖励与表彰以及公共福利等领域提供广泛的解决方案,帮助企业吸引、吸引和留住人才。Pluxee 拥有领先的技术和 5000 多名员工,是由 500,000 多家客户、3600 万消费者和 170 万商家组成的高度互联的 B2B2C 生态系统中值得信赖的合作伙伴。开展业务超过 45 年的 Pluxee 致力于对当地社区产生积极影响,支持员工的工作福利并保护地球。

关于 Cobee

Cobee 是一家西班牙初创企业,通过集中式数字平台支持企业管理员工福利和薪酬。其强大的 SaaS 工具大大减少了管理和文书工作,并提升了公司的雇主品牌形象。反过来,员工可以通过最灵活的方式,在一个地方,用一张卡,获取并享受所有福利,从而实现前所未有的使用率和吸收率。

自 Borja Aranguren、Ignacio Travesí 和 Daniel Olea 于 2019 年成立以来,Cobee 已通过多轮融资获得了知名风险投资基金的支持。它已将西班牙业务扩展到葡萄牙和墨西哥。目前,该公司拥有 180 多名员工,为 1,500 多家公司客户提供服务,用户超过 100,000 人。

收购

人力资本管理软件提供商ClearCompany收购学习管理软件提供商Brainier

人力资本管理软件提供商ClearCompany和Gemspring资本管理有限责任公司的投资组合公司宣布收购了Brainier Solutions Inc.,一家创新学习管理软件提供商。财务条款没有披露。

Brainier总部位于明尼苏达州明尼阿波利斯市,自1995年以来一直是基于云的学习管理系统(“LMS”)的领导者。公司以其屡获殊荣的LMS平台及其强大的用户友好体验而闻名。

此次收购强调了ClearCompany将学习和发展作为人才管理生态系统不可或缺的组成部分的承诺。这次合并联合了人力资源行业中两家经验丰富的SaaS提供商。ClearCompany和Brainier的客户将受益于增强的资源和支持持续学习和成长的综合工具套件。

Gemspring Capital董事总经理D.J. Andrzejewski表示:“此次收购加强了ClearCompany平台,并扩大了其人才管理套件的能力广度。“通过与Andre和ClearCompany团队的合作,我们看到了许多机会,可以进一步将ClearCompany建立为领先的人才管理平台。”

“在ClearCompany,我们相信世界级的人才管理策略将持续学习作为成功的核心支柱。如今,确保员工掌握最新的知识和能力不仅是一种优势,而且是一种必要,”ClearCompany的首席执行官兼联合创始人Andre Lavoie说。“这次收购推进了我们的使命,使组织能够充分发挥其潜力。通过与Brainier合作,我们的客户可以获得学习和技能发展的关键工具。”

Brainier首席执行官Jerry Cox表示:“学习和发展对于在现代商业环境中保持竞争优势至关重要。”“与ClearCompany的合作对我们来说是一个令人兴奋的新篇章,增强了我们影响学习和发展的能力,并推动了人才管理的可能性。”

关于ClearCompany

ClearCompany是一个全方位的人才管理平台,通过在员工旅程的每个阶段授权,使数千家公司能够最大限度地发挥人才。ClearCompany集成了数据驱动的最佳实践、专家信息内容和定制的软件工具,以招聘、培养、识别和留住员工,将人员和流程结合起来,以实现业务成功。

关于Gemspring Capital

Gemspring Capital是一家总部位于康涅狄格州韦斯特波特的私募股权公司,管理着35亿美元的资本,为中型市场公司提供灵活的资本解决方案。Gemspring与优秀的管理团队合作,并采取合作伙伴的方式来帮助推动收入增长,价值创造和可持续的竞争优势。目标公司在航空航天和国防、商业服务、消费者服务、金融和保险服务、医疗保健服务、工业服务、软件和技术支持服务或专业制造领域的收入高达10亿美元。

收购

员工驱动发展平台Chronus收购员工参与平台Imperative,帮助雇主解决缺失的员工参与驱动力问题

Chronus 是一家以员工为导向的发展平台,提供指导和 ERG 管理服务,公司宣布收购 Imperative,后者是一家员工参与平台,利用有意义的 1:1 对话的力量,帮助员工通过目标的视角拥有自己的职业生涯。

“我们很高兴能将两家公司联合起来。联合起来将使我们能够引导员工的目标,这对当今的员工来说非常重要,也是推动员工参与和提高员工生产力的关键,"Chronus 首席执行官 David Satterwhite 说。“现在,员工比以往任何时候都更渴望与工作建立联系,更重视与工作的一致性。将我们的指导和发展服务与 Imperative 的 Purpose IP 相结合,将进一步实现我们的目标,即通过正面应对员工敬业度危机,帮助员工和公司发挥最大潜能。

Imperative 软件解决方案的加入将使 Chronus 能够:

通过专有的 “目的评估 ”为员工及其雇主提供个性化的洞察力,从而发掘个人的目的驱动力

通过引导对话技术提高用户参与度

为 Chronus 客户提供跟踪与目标一致的引导式对话对员工参与度的持续影响的能力

此次收购是一次自然的结合,进一步提升了 Chronus 在发展组织关联性方面的市场领导地位。

Imperative 成立于 2014 年,是一个目的激活平台,受到 WebMD、罗氏和通用电气等企业的青睐。他们专有的 “目的评估 ”结合十年来对工作目的的研究,为每一位员工提供了工具,使他们能够从最重要的角度看待自己的职业成就感:建立有意义的关系、产生重要的影响以及个人和职业成长。

如今,63% 的员工希望他们的雇主在日常工作中提供更多实现目标的机会。然而,在高层管理者和一线员工之间存在着明显的 “目的差距”。借助 Imperative 的平台功能,Chronus 可以帮助雇主满足激活目标、打破孤岛和变革管理的关键需求,从而提高员工的参与度。

“Imperative 联合创始人兼发展部主管 Nicole Resch 说:”我们相信工作目的和有意义的联系非常重要,能够与这样一家公司携手合作,我们感到非常荣幸。通过将我们可操作的 “目的 IP ”与 Chronus 市场领先的指导和 ERG 平台相结合,我们正在共同打造一个能够激活员工成就感、发展和目的的空间。

“Imperative为我们的员工提供了一个独特的优势。它为员工提供了一个表达和支持个人工作目标的平台,从而增强了他们的成就感和方向感,"罗氏全球网络高级催化师 Hemerson Paes 说。罗氏全球网络高级催化师 Hemerson Paes 说:"我们对 1000 多名同事进行了内部调查,结果表明,将日常工作与个人目标结合起来,可以促进工作的蓬勃发展,减少工作量,改善工作与生活的平衡。通过建立一个支持员工发现和应用个人目标的社区,我们预计员工的幸福感、积极性和工作效率将得到显著提升。

Imperative公司的 “目的评估 ”将在未来几个月内提供给Chronus公司的现有客户,并将帮助促进指导计划中的目的增强匹配。Chronus 将在明年把 Imperative 的技术完全整合到 Chronus 平台中,确保 Imperative 现有客户的平稳过渡。Imperative 的所有员工都已整合到 Chronus 的员工队伍中,并与新团队一起全面运作。

关于 Chronus

Chronus 是领先的员工驱动发展平台,提供企业就绪解决方案,旨在解决工作场所脱离和员工流失问题。Chronus 提供一种创新方法,通过辅导和员工发展小组促进联系、共同学习和成长,通过确保员工感受到联系、理解和发展,使组织能够建立复原力并取得成功。

Chronus 因其可扩展性、简易性、领先的安全协议和包容性连接而在市场上脱颖而出,近二十年来与各大品牌和先进企业成功合作。Chronus 已为亚马逊、LVMH、华盛顿大学、埃克森美孚、NBCUniversal、Baker Tilly、Zendesk、eBay 和 Paychex 等公司创造了卓越的业绩。

扫一扫 加微信

hrtechchina

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

收购

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina